相続税の申告・納付期限はいつ?

相続開始から10ヶ月以内

遺産分割協議を経て各相続人の相続分が決まり、相続財産の名義変更や不動産の相続登記を終えたら、気になるのが相続税です。相続税の計算、申告と納付は、各人が自ら行わなければなりません。

相続税の申告・納付期限は、相続の開始を知った日の翌日から10ヶ月以内です。申告期限を過ぎると延滞税などが加算されるので、注意が必要です。

ただ、実際に相続税の申告・納付を行わなければならない人は、そんなに多くはありません。

相続税の申告が必要なケースとは

相続税は、すべての人に課税されるわけではありません。正味の遺産額(課税価格)が基礎控除額以下であれば課税されず、申告の必要もありません。正味の遺産額とは、預貯金などの相続財産から負債や葬式費用、非課税財産を差し引き、かつ、生命保険金などのみなし相続財産や生前贈与財産を加算した額になります。

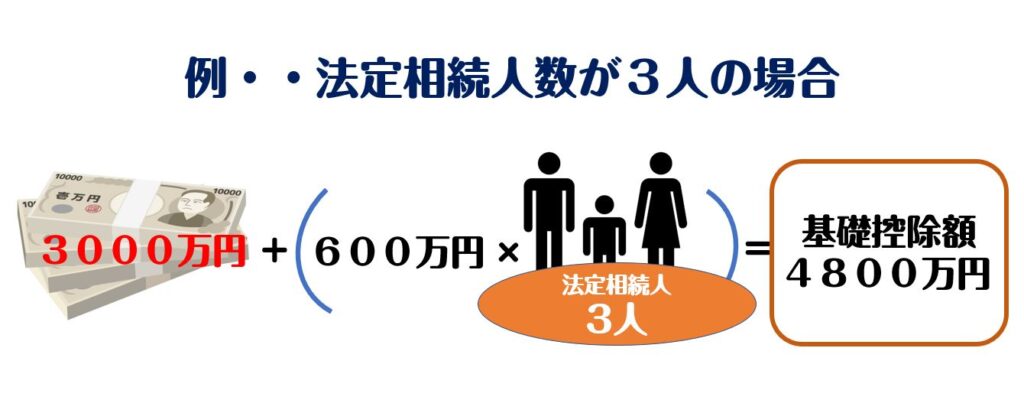

基礎控除額は「 3000万円+600万円×法定相続人数」です。法定相続人数には、相続放棄した人の数も含まれます。たとえば法定相続人が3人なら3000万円+600万円×3人=4800万円となります。相続財産が4800万円を超えると相続税申告・納付は必要になります。正味の遺産額が4800万円以下であれば、申告・納付は不要です。

ただし、配偶者の税額軽減、小規模宅地等の評価減の特例を受ける場合、相続税はかからなくても申告は必要になります。

相続税の対象になる財産は?

生命保険や死亡退職金はみなし相続財産

相続税の対象となる財産としては、被相続人の現金、預貯金、有価証券、土地・建物、事業用財産、家具、骨董品、書画、自動車、船舶などの本来の財産です。それ以外に「みなし相続財産」と、「相続開始3年以内に生前贈与された財産」「相続時精算課税の適用を受けた贈与財産」が加わります。

みなし相続財産とは、被相続人が死亡したことにより発生し、相続人が取得する財産で、具体的には生命保険金や死亡退職金などがあります。

生命保険金などは、民法上は故人の財産(遺産)ではなく)、死亡によって受取人に指定された者が受け取る固有の財産です。しかし、相続税法上は、相続財産として相続税を課すことにしています。そこでこれを「みなし相続財産」と呼んでいます。

相続税の課税対象にならないもの

相続税の課税対象とならない財産もあります。

①墓地・仏壇・仏具など

②生命保険金のうち一定額(法定相続人1人あたり500万円まで)

③死亡退職金のうち一定額(法定相続人1人あたり500万円まで)

その他、公益事業財産や寄付金があります。

債務と葬式費用は控除できる

借金やローンなど被相続人の債務として相続開始時に確定しているものと葬式費用は、相続税の計算上、控除することができます。

なお、葬式費用のうち、香典返礼費用や遺体解剖費用は控除できないとされています。

債務控除対象

債務(控除できるもの)

- 借入金

- 未払い医療費

- 被相続人にかかる未払い所得税、住民税、固定資産税など

- 賃貸住宅の預かり敷金

債務(控除できないもの)

- 墓地買い入れ未払金

- 保証債務

- 団体信用生命保険金付きローン

- 遺言執行費用

- 相続に関わる弁護士費用・税理士費用

葬式費用(控除できるもの)

- 通夜費用

- 葬儀費用

- 葬式前後に生じた出費で通常必要と認められるもの

- 遺体の捜索・運搬費用

- 墓地・仏壇・仏具など、日常礼拝の用に供されるもの(祭祀財産 さいしざいさん )

葬式費用(控除できないもの)

- 香典返礼費用

- 法要費用

- 遺体解剖費用

遺産の評価額を求める

財産の種類ごとに評価方法や基準がある

相続税を計算するには、土地や家屋など現金以外の財産を金額に換算しないといけません。それを「評価」といいます。国税庁では、財産の種類別に、評価する基準や方法を定めています。

不動産の評価方法

不動産の評価は、土地と家屋で違います。土地は「路線価方式」か「倍率方式」で地目ごとに評価し、家屋は固定資産税評価額がそのまま評価額になります。購入した時の金額とは異なります。

この場合の路線価とは、国税局長により毎年定められる「相続路線価」を指します。路線価とは、市街地の道路に面する標準的な宅地1㎡あたりの土地評価額です。

参照図:引用元:国税庁ホームページ/土地家屋の評価

基本的には「路線価×宅地面積」で評価額を求めますが、宅地の形状や立地条件に応じて調整を加えて決まります。郊外地域など路線価が定められていない土地は、倍率方式で求めます。固定資産税評価額に、国税庁により地域ごとに定められている一定の倍率をかけて評価額を算出します。固定資産税評価額は、固定資産税評価証明書で確認できます。倍率は国税局や税務署に照会すれば教えてくれます。

その他の財産の評価方法

預貯金は、相続が発生した日の残高+利子が評価額となります。有価証券については、株式・債券・投資信託それぞれに評価方法があります。

書画・骨董品は、類似品の売買価格や専門家の意見などを参考に評価されます。

上場株式の評価

次の①~④のうちの最低価額により評価します。

①その株式が上場されている金融商品取引法が公表する、課税時期(相続の場合は被相続人の死亡の日)の最終価格(終値)

②課税時期の月の毎日の最終価格の平均額

③課税時期の月の前月の毎日の最終価格の平均額

④課税時期の月の前々月の毎日の最終価格の平均額

上場株式や投資信託は常に価値が変動するため、課税の公平を図る意味で、幅を持たせた評価方法が採られています。

控除を利用する

配偶者の税額の軽減

被相続人の配偶者は、生前財産形式に寄与していることや、被相続人亡き後の生活保障面などが考慮され、相続税額が大幅に軽減される特例を受けられます。これを「配偶者の税額の軽減」といいます。

配偶者が取得した正味の遺産額が次の①②いずれかであれば、税額軽減が適用されて無税になります。

①取得財産の課税価格が1億6000万円以内

②取得財産の課税価格が法定相続分以下

適用を受けるためには、申告期限内に遺産分割が確定されていることが必要です。また、たとえ、相続税の納付がない場合でも、税務署に相続税の申告をしないと適用されません。

小規模宅地等の特例

相続人の生活基盤維持という観点から、相続した事業用または住宅用宅地のうち一定部分について評価額を減額する特例があります。「小規模宅地等の特例」といいます。

具体的には、取得者としての要件を満たした人が、被相続人の相続発生直前に居住用または事業用であった土地を相続する場合、その土地の種類及び要件に応じて80%または50%の評価減が適用されるというものです。

適用対象となる宅地は「居住用」「事業用」「貸付事業用」の3種類です。なお、相続開始前3年以内に贈与(または相続時精算課税にかかる贈与)により取得した宅地などについては、この特例の適用を受けることはできません。

被相続人、または被相続人と生計を一にする被相続人の親族が住んでいた土地建物を相続した場合は、330㎡までは相続税の課税から価格の評価額を80%減額できます。

相続税の計算

3段階で行う相続税の計算

相続税の計算は、下記の3段階に分けて行います。

①正味の遺産額から基礎控除額をマイナスする

②法定相続分で分けて相続税率をかけ、各人の相続税額を出し、合算して相続税の総額をだす

③相続税の総額を、実際の分配割合で按分し、2割加算した上で、各人に適用される控除を引く

土地や家屋、現金、預貯金、有価証券などの本来の財産に、みなし相続財産と3年以内の贈与財産を加えた総額から、非課税財産と債務・葬式費用を差し引きます。その額が正味の遺産総額となります。正味の遺産総額から基礎控除額を差し引いて0円以下になれば、申告・納税の必要はありません。

なお、葬式費用となるのは、1遺体の捜索、遺体・遺骨の運搬。回送にかかった費用、2葬式(仮葬式、本葬式ともに)、火葬・埋葬、納骨にかかった費用、3お通夜など、通常葬式などに欠かせない費用、4読経料など、葬式にあたってのお寺などへのお礼、とされています。香典返し、墓地や墓石の購入、初七日やその他の法事にかかった費用は除外されています。

相続税の計算は非常に複雑

正味の遺産総額から基礎控除額を引いて課税遺産総額を出したら、いったん各相続人が法定相続割合で取得するものとして、各自の遺産の取得額を出します。

各人の取得額に相続税率をかけ、各人の仮の相続税額を出して合算し、相続税の総額を出します。

次に相続税の総額を、あらためて実際の配分の割合で振り分けます。その額から、配偶者の税額の軽減などの各種控除を引き、実際の納税額を出します。大変複雑な計算方法ですので、実際には財産目録の作成から、税理士などの専門家に依頼することが多いようです。

相続税の申告・納税の仕方

一定の要件を満たせば延納も可能

相続税の申告・納税は、相続開始を知った日(通常は相続開始の日)の翌日から10ヶ月以内に行います。

相続税は金銭での一括納付が原則です。ただし、一定の要件を満たせば、延納、物納が認められるケースもあります。

相続税の申告や納付先は、被相続人が亡くなったときの住所地を管轄する税務署になります。相続人の住所地ではありません。申告書は、相続人全員で共同して1部作成し、全員で署名・押印して提出しますが、通常は相続分を多く受け取る代表相続人が提出することになります。

期限までに分割協議がまとまらないときは、ひとまず法定相続分で分けたものとして相続税を計算し、申告・納税をします。その後、遺産分割が確定したら修正申告か、更生の請求をする流れになります。

延納でも納められない場合

物納の特例もある

期限までに相続税納付が困難な場合には、困難な金額について、分割払いでの延納が特例で認められています。延納によっても現金で納められない場合、相続財産で納める物納の特例もあります。延納が認められるには、担保を提供するだけでなく、延納期間(5~20年)は高い利子税を払うことになります。

物納は、延納によっても金銭での納付が困難である場合に認められます。ただし、物納にあてられる財産には制限があります。たとえば抵当権がついている財産などの管理処分不適格財産は、物納が認められません。以上のような厳しい要件を満たさないと申請が却下されます。

相続税の申告義務がある人

- 相続や遺贈により財産を取得した人で、遺産の総額が基礎控除額を超える場合

- 配偶者の税額の軽減、小規模宅地等の特例、相続財産を公益法人などに寄付した場合の非課税などの特例を受ける場合も申請が必要

まとめ

預貯金などの他、死亡退職金、死亡保険金も「みなし相続財産」として課税の対象です。債務と葬式費用は控除できます。相続税の算出には、現金以外の財産を金額に換算する必要があります。土地、家屋、有価証券など、財産の種類別に評価する基準や方法が定められています。

相続税のかかる財産とかからない財産があったり、相続税の申告が必要な場合があったり、基本的に何が相続税の対象になるのかをよく理解することが必要です。