相続税はどんなときにかかるものなの?

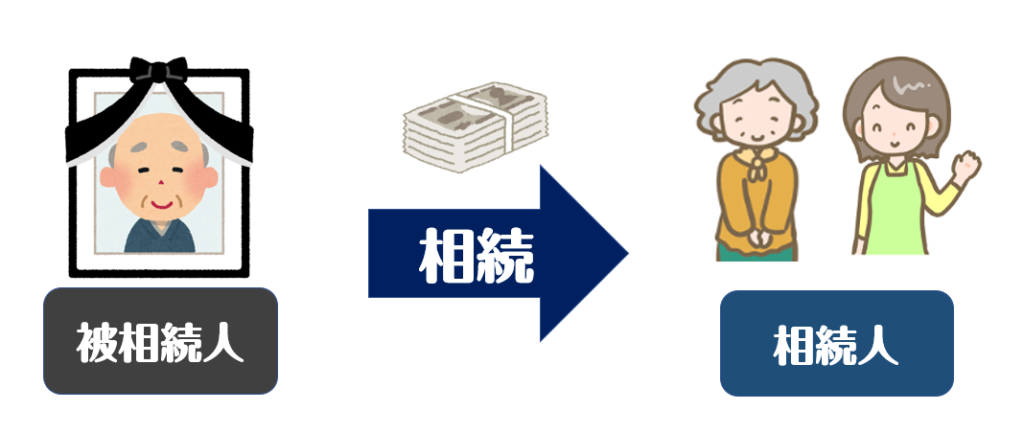

相続税とは、端的に言えば、遺産の所有権を被相続人から相続人へと移転し、相続税を納付することです。

「相続」は遺言や死因贈与の契約書がなく、遺産は誰に渡すか決められていないケースがほとんどです。人が死亡した瞬間、その人の所有財産は「遺産」となり、故人は「被相続人」と呼ばれます。遺産を相続する資格のある人は「相続人」となります。

亡くなった方が生前にしっかり遺言を残してくれていた場合には「遺贈」に該当してきます。

相続税は誰にかかるのか

下記のいずれかの財産をもらった人(個人)に課税されます。

(相続)民法で定めた法定相続人

(遺贈)遺言によって財産をもらった人

(死因贈与)生前に財産をもらう契約書を交わした人

誰が相続人になれるのか

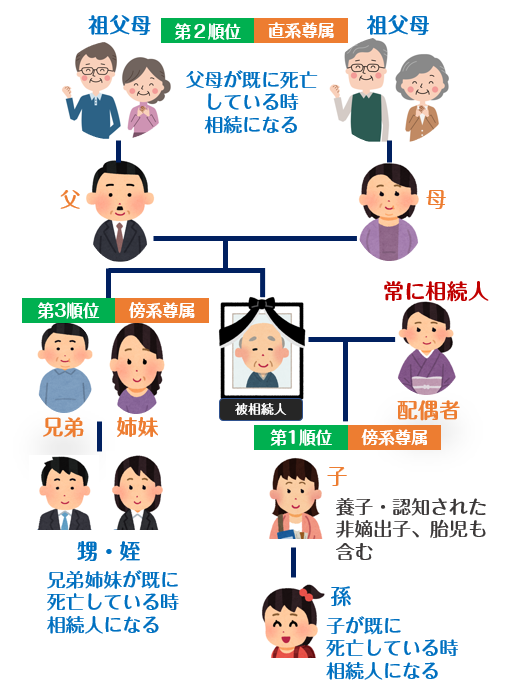

遺言、死因贈与がないケースがあります。この場合、民法では被相続人の遺産を誰が相続することができるかを定めています。民法で定められた相続人のことを「法定相続人」といいます。相続人は「配偶者と血縁関係にある親族」が原則で、血縁関係によって相続順位が決まっています。

第1順位:子供や孫(直系卑属といいます)

第2順位:父母や祖父母(直系尊属といいます)

第3順位:兄弟姉妹

例えば、亡くなった人の遺族が父と子供ともに存命の場合、第1順位の子供が相続人、第2順位の父は相続人になりません。亡くなった人の遺族の弟と母ともに存命の場合、第2順位の母は相続人となりますが、第3順位の弟は相続人となりません。被相続人の子供が、被相続人よりも先に亡くなっていて、その子供にさらに子供がいる場合、その孫、甥・姪が代わって相続することになります。

また、養子縁組によって養子となった子供も実子と同じ法定相続人となります。ただし、法定相続人に含める養子の人数は被相続人に実子がいる場合には養子1人、被相続人に実子がいない場合には養子2人までとなっています。

どのくらいの財産から相続税がかかるのか

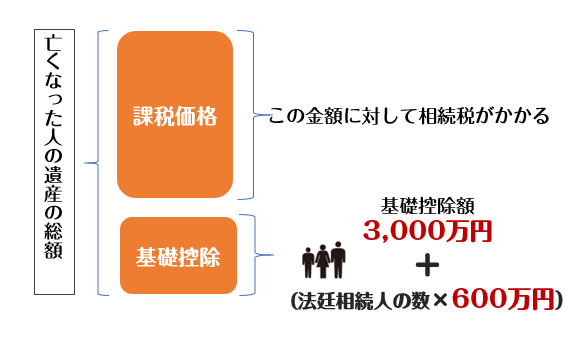

遺産の総額に基づいて税金が計算されます。

遺産の金額が基礎控除の金額を上回ってくる遺産額になると相続税がかかります。また、基礎控除を下回った場合は相続税はかかりません。

基礎控除の計算は「法定相続人」の人数によって控除額が変わってきます。

遺産の金額>基礎控除 ⇒相続税がかからない

例えば法定相続人が3人である場合には4800万円(3000万円+600万円×3人)ということになります。

この場合、遺産の総額が4800万円で未満であれば、相続税の負担はありません。

相続税はどれくらいの税率なのか

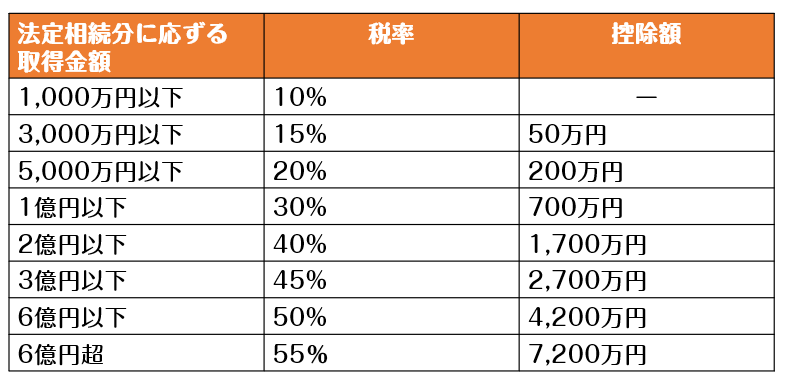

相続税の税率は10%〜55%です。遺産額により変わります。税額控除という減額制度や特例などもあります。相続税の税率は、遺産の金額に直接乗じてるわけではないので注意して下さい。

*2016年1月1日の相続法改正で2〜3億円の税率・控除額、6億円超の税率・控除額が引き上げられました。

相続税の申告と納付期限

相続が決定したら、相続税を計算し申告・納付を行います。

まず遺産総額を計算しなければなりません。遺産の中には土地や家屋など、価格のわかりにくいものがありますが、これらもすべて評価して金額を出さなければなりません。一般の人には計算が難しいので、不動産鑑定士、公認会計士や税理士などに依頼するケースも多いようです。

相続税の納付期限は、相続開始から10か月以内です。期限までに納付できない場合には下記の方法があります。

延期:納税の期間を延ばし、何年かにわたって分割して納めることができる。ただし、利子がかかる。

物納:取得した財産が換金しにくいため、金銭で納めることができない場合には、財産の現物で納めることもできる。

まとめ

相続税は、遺産を受け取った人物に対して課せられる税金のことをいいます。遺産総額が基礎控除額を上回った場合は納付しなければなりません。また、財産を受け取ることができるのは法定相続人だけではな、遺言によって、第三者が受け取る可能性があります。相続税の納付期限は、相続開始から10か月以内です。連帯納付義務制度があるため期限内の納付に心がけましょう。